債務整理

債務整理

借金・過払金など

「借入金額が大きくなってしまい利息だけの返済も難しい。」

「債権者から電話がかかってきているがもう自分だけでは対応することができない。」などの状況になってしまうと、日常生活にも支障が出てしまい、生活を安定することはとても困難です。

借金の問題は、時間が経てば経つほど利息も膨らみ選べる手段が少なくなってしまいます。

当事務所の代表弁護士は弁護士になる前には銀行での勤務経験がありますので、借金の解決後のライフスタイルを含めたアドバイスをすることもできます。

ご相談の意向に沿った解決方法をご提案いたします。事件処理状況の報告なども原則として弁護士が直接依頼者様に電話や電子メールで連絡をしていますので、弁護士に依頼者様のご意向が伝わっているか不安になることもありません。

お一人で悩まずにお気軽にご相談ください。

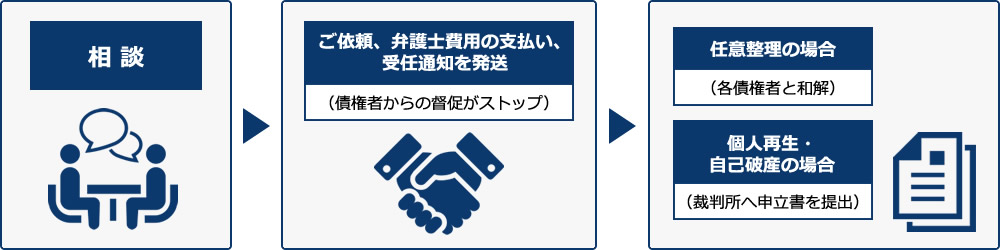

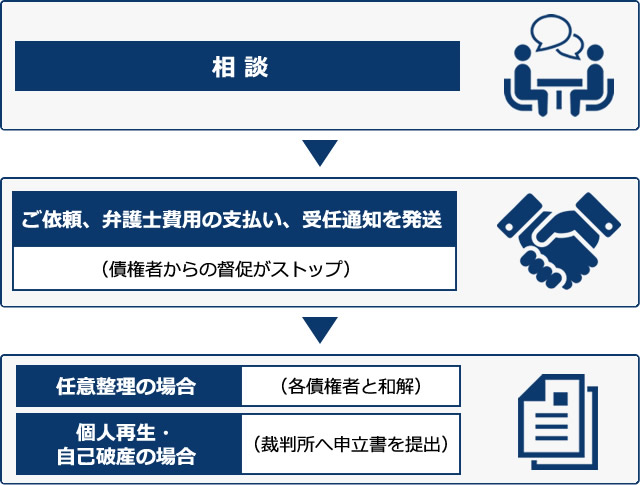

債務整理に関する弁護士費用と事件手続の流れ

借金整理の方法について

任意整理

弁護士が債権者と個別の交渉し、返済方法を変更してもらう方法です。

原則として元本を分割して返済することになります。

返済回数としては毎月36回払いの返済から毎月60回払いの返済で合意するケースが多いです。

裁判所は関与せずに弁護士が債権者各社と交渉して合意を目指すことになります。

取引期間が長期の場合には払いすぎた金額を逆に返してもらうこともあります。

弁護士であれば金額の制限なく代理人として交渉することができます。

例えば

借金総額300万円を高い利息で毎月15万円を返済中

↓

債務整理後

総額300万円は変わらないものの、以後は利息なし60回の毎月5万円の返済に

個人再生

住宅ローンはそのまま返済して住宅を残しながら、その他の借金を最大5分の1までに圧縮して原則3年間(場合によっては5年間)で分割して返済し、残りは免除してもらえる制度です。

住宅ローンがない場合にも、もちろん利用することができます。 自己破産が認められない方でも利用することができます。

裁判所に申し立てをすることになります。

例えば

住宅ローン以外の借金が1000万円あり住宅ローンとあわせて返済中

↓

個人再生後

住宅ローンは以前と同じ金額を返済し、それ以外の借金は200万円に圧縮して3年間(または5年間)で返済

自己破産

借金を返済する義務を免除してもらい、事実上借金をゼロにする方法です。

裁判所に申し立てをする手続です。

例えば

借金が1000万円あり返済中

↓

自己破産後

1000万円全額支払う必要なしに

借金問題に関するよくある質問

すべての借金問題に共通する質問

ご依頼いただければ、債権者に弁護士名で受任届を発送します。以後の債権者からの連絡は止まります。もし債権者から連絡があった場合には弁護士名と当事務所の連絡先を伝えていただければ、以後の連絡は止まります。

債権者がわかれば弁護士が金額を債権者に確認しますので依頼できます。

借金をすることになった理由がギャンブルや浪費などの場合には自己破産が認められない場合があります。ご相談をいただいた際にどの方法が最もふさわしいか提案いたします。

自動車の年式や、ローンがあるかによって状況は変わってきます。弁護士に自動車の車検証や自動車ローンの契約書をお持ちいただきご相談ください。

可能です。ただし、実費増額分と別の方法に依頼した場合との差額をいただきます。

借金に困っている状況で、一括払いができないこともあると思います。こうした場合には、毎月の分割での支払いにも対応しています。(ただし、実費は事前にいただきます。)

信用情報機関に事故情報として記録されます(いわゆるブラックリスト)。この場合事故情報として記録されている間はローンやクレジットカードの申し込みをしても断られる可能性が高くなります。

任意整理に関する質問

すべての債権者が応じてくれるとは限りませんが、大手の金融機関でしたら応じてくれる場合が圧倒的に多いです。具体的な借入先を御相談いただいた際に、応じてくれるかどうかについて見通しを説明いたします。

取引期間や、分割返済の金額によっては応じてくれる可能性があります。通常は3年から5年での間での分割返済を求められる場合が多いですが、債権者との取引期間が長い場合や、分割返済でも金額が大きい場合には債権者が5年以上での分割返済に応じてくれる場合があります。

確認できます。債務整理の依頼を受けた場合には、債権者に債権の内容を弁護士が確認し、時効が成立している場合には、時効を主張して支払い義務を免れるように対応します。

債権者によって異なりますが、多くは債権者の指定する債権者の金融機関口座に振り込みして支払う方法となります。

個人再生に関する質問

すべての債権者の半数以上から異議が出されたり、債権額の過半数をもつ債権者から異議が出されると個人再生は認めらないことになります。(もっとも実際に異議が出されて個人再生が認められないことはあまりありません。)

また、住宅ローンよりも住宅の価値が大きいと、その差額を債権者に支払っていかなくてはなりません(例えば住宅の価値が2000万円で住宅ローンが1000万円ですと、少なくとも1000万円は3年間から5年間で住宅ローン以外の債権者に支払っていかなければならないことになります。)。

そのため、住宅の価値が住宅ローンと比べてどの位であるのかが重要となります。住宅ローンの不動産に住宅ローン以外の抵当権があると個人再生手続が選択できない場合もありますので、不動産の登記状況も確認する必要があります。

圧縮した後の債務を返済することができる継続的な収入があること、借入総額が5000万円以下(住宅ローンを除く)であることが必要となります。

次を基準として返済する金額を判断します。

①と②の金額を比較して、高い方の金額を返済することになります。

① 借金等の総額(住宅ローンを除く)に応じて決定される金額

100万円以上500万円以下・・・・・100万円

500万円を超え1500万円以下・・・・総額の5分の1

1500万円を超え3000万円以下・・・300万円

3000万円を超え5000万円以下・・・総額の10分の1

② 保有している資産の清算価値

通常でしたら、裁判所に出頭する必要はありません。

自己破産に関する質問

警備員や保険の外交員は自己破産の手続中になることができません。その他にも自己破産の手続中はなることができない職業があります。

通常、破産手続にはこれまでの借金の支払いを免除する免責という手続とあわせて申立をします。これによってこれまでの借金の支払いを免れることができます。

非免責債権といって支払いを免れることができないものもあります。具体的には養育費や税金などです。

総額99万円までは財産を残すことができます。このときの財産は現金・預貯金のみではなく、保険の解約返戻金、自動車、株式、退職金などを含めた評価額です。

自動車については高級自動車でない場合には新車から6年を越えている車両価値は0円とされます。6年以内の車両の場合には査定をして評価額を決めます。

退職金については退職金見込額の8分の1(退職が間近なときはそれ以上の割合)で評価額とします。

借金の原因がギャンブルなどの場合には、免責が認められない場合があります。

免責が認められない事情がある場合でも裁判官の裁量で免責を認めてくれる場合があります。ギャンブルでの借金があったとしても、ギャンブルに使った金額や、現在は反省してギャンブルをしていないかなどの生活状況によって、免責が認められる場合があります。その判断は専門家でないと難しいため、御相談下さい。

弁護士費用について

弁護士費用については、事件の難易度によって増減することはありますが、おおむね以下の金額となります。

| 債務整理 | 債権者1社あたり 3万3000円 |

| 個人再生 |

通常の個人再生事件(住宅ローン特約がある場合も含みます)33万円~ 住宅ローン特約以外にも複雑な手続が必要な個人再生 55万円~ |

| 自己破産 |

個人の自己破産 22万円~ 法人の自己破産 55万円~(負債総額によって増加することがあります) |

弁護士費用の他に、実費(印紙代や切手代など)がかかります。

いずれも上記の金額以外には費用は発生しません(成功報酬はかかりません)

ご相談に関するよくある質問

概要をお伺いして弁護士が回答することは可能ですが、実際にご依頼いただく際には弁護士との面談が必要となります。また事案が複雑な場合にはお電話でのご相談では対応できない場合があります。

借金に関する相談は何度でも無料です。通常相談時間は通常30分を予定していますが、複雑な事件である場合には1時間程度に延長して対応いたします(延長による料金は発生しません)

コインパーキング(リブレ)がありますので、そちらをご利用ください。駐車チケットをお渡しいたします。

土曜日は対応していますが、予約状況によってかなり先の日程になる可能性があります。平日夜間については事前にご連絡いただければ午後8時頃までご対応可能です。

ご依頼いただく必要はありません。費用等についてご説明させていただきご納得いただいた上で、ご依頼されるかご検討ください。

対応しています。ご依頼時にご相談ください。

menu

menu